🍻, liebe Cruncher!

Normalerweise ist man nach einem Pub-Besuch ja etwas ärmer (vor allem in London: £7,50 / Pint) als zuvor – eine Familie aus Nordirland hatte nun aber nach einem Pub-Besuch mehr Geld in den Taschen als zuvor.

Der Grund: Der Pub-Betreiber hatte die Familie fälschlicherweise der Zechprellerei beschuldigt (und zwar öffentlich, auf Boomer-Inquisitions-Plattform Facebook) – der Belfast Crown Court verurteilte den Pub nun zu einer Entschädigungszahlung von £75.000.

Before The Bell

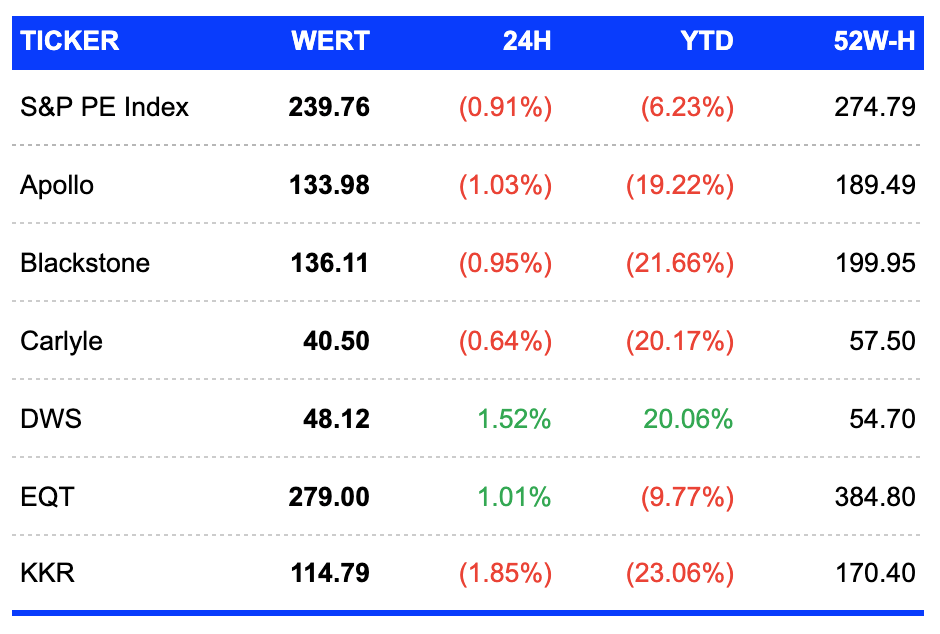

*Stand: letzter Handelstag (nachbörslich) – was diese Zahlen bedeuten 📊

BFD*: Für fast $8 Mrd. – Erste Group steigt bei Santander Polen ein

Baut in Polen ein JV mit Erste Group – Santander Bank (Foto: Getty)

Was ist passiert: Die Wiener Erste Group übernimmt für €7 Mrd. (+ €200 Mio. für das Asset-Management-Geschäft) 49 % der Santander Bank Polska – inklusive Kontrollrechten

Die Details: Mit dem Einstieg wird Erste zur Nr. 3 auf dem polnischen Bankenmarkt – einem der profitabelsten und am stärksten wachsenden Bankenmärkte Europas

Erste 101: Die Bank betreut als Universalbank 16 Mio. Kunden in sieben Ländern – mit Fokus auf Zentral- und Osteuropa, ist die Erste Group stark in Österreich, Rumänien, Tschechien und der Slowakei aufgestellt

Santander Polen 101: Santander ist mit 7,5 Mio. Kunden, drittgrößter Anbieter in Polen – zuletzt mit Rekordgewinnen und einem starken Privatkundengeschäft

Cash Only Deal: Die €7-Mrd.-Akquisition wird vollständig intern gestemmt – u. a. durch Streichung des geplanten €700-Mio.-Aktienrückkaufs und Kürzung der Ausschüttungsquote 2025

Undercover Control: Obwohl der Anteil unter 50 % liegt, erhält Erste die Möglichkeit zur Konsolidierung, Vorstandsnominierung und Aufsichtsratssitze – ein smarter Deal zur Vermeidung eines Pflichtangebots

Warum das wichtig ist: Weil europäische Banken im Schatten von Big Tech und geopolitischem Stress nach neuen Wachstumsmärkten suchen – und Osteuropa mit hoher Rentabilität, weniger Wettbewerb und Aufholbedarf lockt

Osteuropa als Ertragshebel: Laut Bankchef Bosek soll der Deal den Gewinn je Aktie bis 2026 um +20 % steigern – und die Eigenkapitalrendite von 15 % auf ca. 19 % pushen

Signal für europäische Konsolidierung: Während Großbanken in Westeuropa stagnieren oder schrumpfen, expandieren Institute wie Erste gezielt in dynamischere Märkte – Polen ist mit 38 Mio. Einwohnern der größte

Further Reading: Wall Street Journal, Bloomberg, FAZ, Handelsblatt

*Cruncher wissen: Big F*cking Deal

UNSER PARTNER: FINANZEN.NET ZERO

Investieren, wenn andere schlafen: Profitier’ von extra langen Handelszeiten bei Finanzen.net ZERO.

Worum geht’s: Finanzen.net ZERO bietet dir neben extra langen Handelszeiten (07:00 bis 23:00 Uhr) auch Zugang zu Schweizer Aktien und 32 Kryptowährungen – alles in einer App.

Heißt für dich: Neben dem umfassenden Angebot an Aktien, ETFs und Sparplänen (>900.000) profitierst du vom Extra-Service und zahlst für die Kontoeröffnung keinen Cent

Wir sagen: Das Depot für Profis 🤝

IPO: Pfisterer wagt Schritt an die Börse – €500-Mio.-Bewertung angepeilt

Pfisterer-Produkte sichern u.a. eine effiziente Übertragung von Windenergie von der Nordsee ans Festland (Credits: Siemens AG)

Was ist passiert: Der schwäbische Elektrotechnik-Zulieferer Pfisterer bringt seine Aktien an die Frankfurter Börse – und könnte bis zu €202 Mio. einnehmen 🔔

Gehandelt: Wird ab dem 14. Mai im Freiverkehrssegment „Scale“

Die Details: Der Börsengang läuft zwar über das Scale-Segment für kleine und mittlere Unternehmen – Pfisterer will sich aber freiwillig den strengeren Regeln des Prime Standard unterwerfen

Pfisterer 101: Das Familienunternehmen aus Winterbach bei Stuttgart stellt Komponenten für Stromnetze und Hochspannungstechnik her – und profitiert vom globalen Netzausbau

By the Numbers: 2023 lag der Umsatz bei €383 Mio. (+15 %), das bereinigte EBITDA bei €64,4 Mio. (+24 %)

IPO-Baukasten: Pfisterer plant bis zu 6,2 Mio. Aktien zu platzieren – 3,5 Mio. aus einer Kapitalerhöhung, 1,69 Mio. von Altgesellschaftern und bis zu 1 Mio. als Platzierungsreserve

Die Preisspanne: Liegt bei €25–29, was einem maximalen Börsenwert von rund €525 Mio. entspricht

Werkbank wird Wachstumsmotor: €101,5 Mio. fließen direkt an Pfisterer und sollen in neue Werke und Kapazitätserweiterung gehen. Ziel: bis zu €735 Mio. Umsatz, bei steigender Marge und 30 % Gewinn-Ausschüttung

Warum das wichtig ist: Weil der deutsche IPO-Markt seit Monaten stagniert – und Pfisterer zeigt, wie Mittelstand und Energietechnik trotz Volatilität kapitalmarktfähig bleiben können

IPO-Revival? Nach gescheiterten oder verschobenen Deals wie Stada oder OLB könnte Pfisterer der erste nennenswerte Börsengang 2025 werden – und somit ein Stimmungscheck für den deutschen Kapitalmarkt

Power to the Grid: Mit Milliardeninvestitionen in Stromnetze in Europa und den USA trifft Pfisterer den Sweet Spot von Energiewende, Sicherheitstechnik und Infrastruktur-Renovierung

Wachstum ohne Risiko-Overkill: Der IPO bringt frisches Geld für Expansion, bleibt aber familiär kontrolliert – ein typischer, aber robuster Mittelstands-Move

Further Reading: Handelsblatt, Comdirect, MSN

Top Reads

💻 Anysphere, das KI-Coding-Tool-Start-up, sichert sich $900 Mio. frisches Kapital. Thrive Capital führt die Runde an, die das Unternehmen mit $9 Mrd. bewertet. a16z und Accel beteiligen sich ebenfalls. Anyspheres Bewertung ist damit seit Dezember um 260 % gestiegen. (Deep Dive)

👟 Skechers, der US-Schuhhersteller, plant den Rückzug von der Börse. Ein Konsortium um CEO Robert Greenberg und Präsident Michael Greenberg will das Unternehmen für $9 Mrd. übernehmen. Der Deal bewertet Skechers mit $53 pro Aktie und damit 33 % über dem Schlusskurs vom Freitag. Das Ziel: schnellere Entscheidungen und Wachstum ohne Quartalsdruck. (Deep Dive)

☁️ CoreWeave, der US-Cloud-Anbieter für KI-Beschleunigung, kauft das KI-Entwickler-Startup Weights & Biases. Der Deal soll CoreWeaves KI-Cloud-Plattform stärken und die Entwicklung, Bereitstellung und Iteration von KI-Modellen beschleunigen. Seit 2017 betreibt CoreWeave Rechenzentren in den USA und Europa. Die Übernahmesumme bleibt geheim. (Deep Dive)

ANZEIGE

Deal Flow

M&A

🌾 Bunge-Viterra: $8,2-Mrd.-Übernahme von Viterra durch Bunge stockt wegen ausstehender China-Genehmigung

🛢️ Matterhorn-Pipeline: I Squared Capital und Enbridge stehen vor $5-Mrd.-Mehrheitskauf der Matterhorn Express Pipeline

🧬 HistoSonics-Verkauf: Von J&J unterstütztes Medtech HistoSonics sondiert $2,5-Mrd.-Verkauf nach Interesse von Medtronic, GE und J&J

🪙 Gold Fields: Übernimmt Gold Road Resources für $2,4 Mrd. in Bar mit 12 % Aufschlag auf abgelehntes Vorangebot

🖥️ Finastra-Verkauf: Apax Partners Favorit für Übernahme des Treasury-Geschäfts von Finastra für ~$2 Mrd. inkl. Schulden

🏦 Columbia-Premier: Columbia Banking übernimmt Pacific Premier in $2-Mrd.-Aktiendeal, Abschreibungen von $867 Mio. geplant

⚽ EQT-Arctos: EQT prüft strategischen Einstieg bei Sport-PE-Investor Arctos Partners

🏟️ Reading FC: Redwood Holdings übernimmt britischen Fußballklub Reading

💳 Corpay-Alpha: Corpay verhandelt über Barkaufangebot für britische Finanzfirma Alpha Group

VC

🛡️ Chaos Industries: Defense-Tech-Startup erhält $275-Mio.-Series-C von NEA und Accel

🔐 Doppel: Plattform für KI-gestützten Social-Engineering-Schutz holt $35-Mio.-Series-B von Bessemer

🧾 ChiroHD: Chiropraktik-Software-Anbieter erhält $26 Mio. Wachstumskapital von Mainsail

🧠 Trek Health: Automatisierungsplattform für mentale Gesundheitsanbieter erhält $11-Mio.-Series-A von Madrona

♻️ Replenysh: Recycling-Logistik-Startup sichert sich $8-Mio.-Series-A von M13

🏠 OSCAR: Portugiesische Haushaltsdienst-App sammelt $6,6 Mio. in Pre-Series-A von Indico und Lince

IPO / Issuances / Block Trades

🛍️ Shein: London-IPO stockt wegen US-Zollrisiken

🏨 Oyo Hotels: Verschiebt Börsengang erneut; strebt $7-Mrd.-Bewertung an – SoftBank blockiert

🏦 State Bank of India: Plant erste Aktienplatzierung seit sieben Jahren in Höhe von ~$3 Mrd.

💳 Qualco: Griechisches Fintech will €111 Mio. über Börsengang einnehmen

🏥 Specialized Medical: Saudi-Betreiber will 30 % via IPO veräußern

📈 eToro: Will US-IPO noch diese Woche neu starten

Fundraising

💊 Gyrus-Essential: Gyrus Capital sammelt ~$790 Mio. für Fortführungsfonds von Essential Pharma mit AlpInvest und StepStone

🏦 Atlas-Fonds: Atlas Merchant Capital schließt $150-Mio.-Fonds für US-Regionalbanken

Unser Podcast

Job Board

🚀 1KOMMA5 baut seinen Rheinland-Hub aus – und sucht dafür ein:e Chief of Staff in Düsseldorf oder Köln. Kernaufgabe: Energiewende in der bevölkerungsreichsten Region Deutschlands vorantreiben.

📌 ElevenLabs: Revenue Partnership Manager, Remote

📌 Almedia: Principal Product Manager, Berlin

📌 Wooga: Director of Product Management, Berlin

📌 Aurelius: Managing Director / CTO, München

📌 Palou: Founders Associate, Remote

📌 Hansetherm: Chief of Staff, Hamburg

📌 Doinstruct: Chief of Staff, Berlin

📌 GetYourGuide: Product Manager Lead, Berlin

📌 Messe Berlin: VC Partnership Manager, Berlin

What Do You Meme?

GO PRO

TRADING TRUMP: 2×/Monat, je 5 Aktien, auf insg. +50 Seiten – TRADING TRUMP zeigt dir, wie dein Aktienportfolio von der Trump-Volatilität profitieren kann. ➡️ Jetzt Probe-Abo abschließen

CRUNCHING ON

Markets Crunch: Dein kompaktes Börsen-Daily. ➡️ Hier anmelden

Crypto Crunch: Tägliche Updates zu BTC, ETH & Co. – nicht nur für HODLer! ➡️ Hier anmelden

AI Crunch: News, Trends und Tools aus der KI-Branche. ➡️ Hier anmelden

Automotive Crunch: Personal-Ticker und Updates aus Deutschlands größter Branche, jeden Montag um 6:00 Uhr. ➡️ Hier anmelden

Immo Crunch: Unternehmen, Projekte, Personalien – Fachwissen für die Immobilien-Branche, jeden Montag um 6:00 Uhr. ➡️ Hier anmelden

Pharma Crunch: Egal ob genAI oder Generika – jeden Montag um 6:00 Uhr die wichtigsten News für Pharma-Entscheider. ➡️ Hier anmelden

Wie fandest du die heutige Ausgabe?

✏️ Wurde dir diese E-Mail weitergeleitet? Dann melde dich hier an, um dealscrunch werktäglich um 6:00 Uhr in deiner Inbox zu haben.